有人在「10.11 暴跌」期间悄悄囤积了 1 亿枚 LINK

链上证据表明,有单一实体在「10.10 市场暴跌」期间及之后,系统化囤积了高达 10% 的 LINK 总供应量(约 1 亿枚)。

撰文:LinkBoi

编译:AididiaoJP,Foresight News

根据深入的链上数据分析,我在研究 LINK 持仓量前 100 的钱包时,发现了一个异常规律。

多个钱包持有几乎完全等量的 LINK,每个约 200 万枚,且未持有其他资产。最初我识别出 8 至 9 个类似钱包,但进一步调查发现,这些只是冰山一角。

最终,我一共找到 48 个钱包,它们的 LINK 余额几乎相同,交易模式也高度一致。基于这种一致性,我认为它们同属一个控制方。

也就是说,在 2025 年 8 月至 2026 年 1 月期间,某个实体累计收购了约 1 亿枚 LINK,占其总供应量的 10%。

很明显,该实体极力保持隐匿。其积累策略经过精心设计,以避免引起注意或影响市场价格。

为何判断这些钱包属于同一实体?

有几个关键证据支持这一点:

- 每个钱包持有约 200 万 LINK。

- 所有钱包均在 2025 年 8 月至 11 月期间创建。

- 所有购买均来自同一个 Coinbase 热钱包地址:0xA9D1e08C7793af67e9d92fe308d5697FB81d3E43。

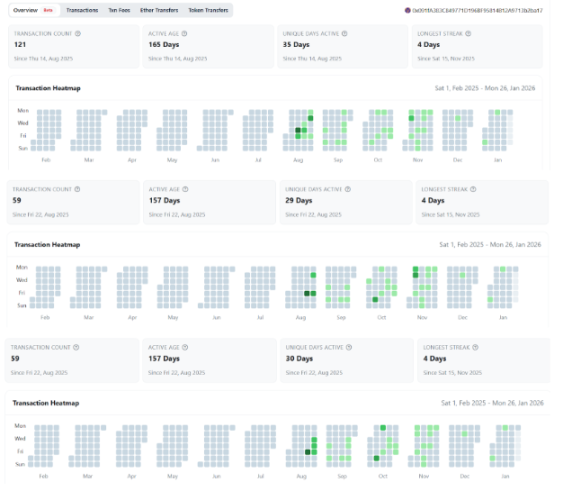

最具说服力的是交易热力图对比。这些钱包的热力图惊人地相似,都在相同的日期执行相近数量的 LINK 交易,遵循同一积累节奏。

时间上略有差异:晚创建的钱包首次买入量较大,早创建的则更渐进。但起步期过后,所有钱包月开始在每月相同日期持续买入。

例如,观察钱包 54、55、56,8 月数据稍有不同,但 9 月至 1 月的交易行为几乎完全同步。这一模式在所有 48 个钱包中重复出现,宛如按同一时间表操作。

链接展示了这 48 个钱包及其交易热力图,供读者自行查验

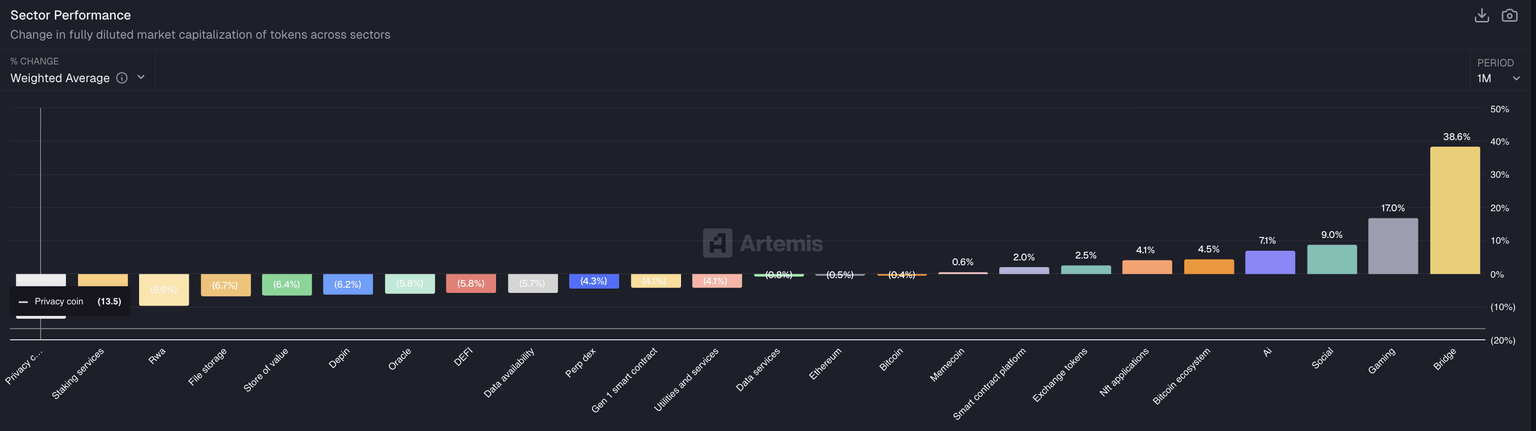

为何市场对 10% 的供应积累毫无反应?

答案很简单:该实体竭力避免扰动市场。

他们使用无公开机构关联的匿名钱包,并结构化分批买入,以避免需求突增。目标明确:低调积累 LINK,不引发市场跟风或投机。

为此,他们利用了一次罕见的市场事件。

10 月 10 日的市场暴跌

据 Raoul Pal 所述,当时做市商无法接入 API,导致加密市场严重失衡。同时,关税担忧引发恐慌性抛售,订单簿充斥卖单。由于缺乏买家接盘,市场出现自由落体式下跌。

为防止全面崩溃,交易所被迫介入,挂出大量买单以吸收抛压,从而积压了大量加密资产库存。

暴跌后的几周内,这些资产在 10 月和 11 月被逐步释回市场,形成持续的抛压和异常充裕的流动性。

这正是隐秘积累的绝佳时机。

这些钱包背后的实体,借助流动性窗口大量吸纳 LINK,同时避免推高价格。值得注意的是,48 个钱包中有 39 个正是在流动性最高的 10 月和 11 月创建的。

两种可能的动机

一是机会性加速积累。该实体将市场暴跌视为加快积累进度的罕见机会,否则这一过程可能需要多花数月时间。

二是紧急战略储备。该实体可能急需获取 LINK,并利用暴跌带来的流动性低调完成建仓,避免价格波动。这种紧迫性源于战略需求还是外部压力,目前尚不明确。

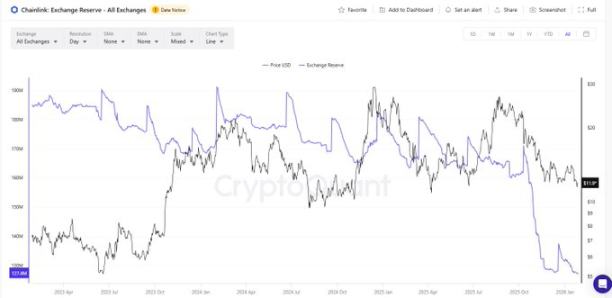

对交易所余额的影响

新钱包的买入潮,与 CryptoQuant 数据显示的 10 月至 11 月交易所 LINK 余额骤降高度吻合。

这一下跌正好对应着 39 个新钱包的创建,每个钱包在此期间积累了约 200 万枚 LINK。

谁可能是幕后实体?

能积累 10% 的 LINK 供应量,可能的范围已大大缩小。

Chainlink Labs

可能性较低。Chainlink 官方持有约 3 亿枚 LINK 作为非流通供应,这部分是公开标注并计入规划的。且 Chainlink 曾公开宣布每周回购 100 万美元 LINK,若同时秘密囤积近 10 亿美元的 LINK,与其公开立场矛盾。

不过时间点值得注意:积累始于 2025 年 8 月 11 日,恰在 Chainlink 储备机制公布后 4 天,这可能向外界传递了长期看好信号。

贝莱德(BlackRock)

这是较合理的推测之一。资管规模达 14 万亿美元的贝莱德多次宣称代币化是金融市场的未来。其规模超 30 亿美元的 BUIDL 基金高度依赖 Chainlink 的 CCIP、储备证明及数据服务。

持有 1 亿枚 LINK 可帮助其在代币化基础设施中占据战略位置。相对于其体量,这一配置规模不大却意义重大。秘密积累也合情理,若提前公开大举买入,势必大幅拉升价格。

摩根大通(JPMorgan)

同样具有可能性。这家资产万亿级的银行正在快速扩张其区块链部门(Kinexys,前身 Onyx),已成为代币化资产与跨链金融领域最活跃的传统机构之一。

其代币化货币市场、资金流项目及 2025 年多次公链结算,均依赖 Chainlink 的 CCIP、运行时环境和预言机数据流。持有 1 亿枚 LINK 有助于在其许可链与公链之间建立互操作与预言机基础设施中的战略位置,保障优先访问权、质押收益并降低依赖风险。

有趣的是,摩根大通在 10 月 10 日暴跌前后的动作值得玩味。暴跌前几天,该行刚发布看跌报告,提示加密相关股票在地缘风险下的脆弱性。尽管暴跌主要由外部因素引发,但看空报告与流动性真空接连出现,让人猜测大型机构可能借机低调建仓。

金融基础设施机构(如 DTCC、SWIFT)

可能性较低。这类机构通常不持有战略性代币储备。更重要的是,若 Chainlink 成为其未来核心设施的一部分,DTCC 或 SWIFT 不太可能容忍一个未知实体控制 10% 的 LINK 供应量——这会带来难以接受的系统性风险。

还有一个细节值得注意:

所有 48 个钱包均在 2025 年 8 月至 11 月间创建,最后一个成立于 11 月 20 日——距离 SWIFT 启用新版 ISO 20022 标准仅差两天,而 Chainlink 正是该项目的参与方。

时间上的巧合虽不构成因果证据,但难以忽视。若 LINK 将在未来金融通信、结算或互操作设施中扮演重要角色,在此之前建立战略储备无疑是合理的长期布局。

对于旨在长期整合而非短期投机的机构而言,提前锁定供应量可降低执行风险、减轻价格冲击并减少对后市流动性的依赖。

高净值个人

可能性极低。1 亿枚 LINK 价值超过 10 亿美元,能调动这一量级资金的人本就极少,而将其集中投入单一加密资产且无明确战略用途的情况更是鲜见。

我的看法

我认为这几乎可以确定是大型机构所为。没有深厚的市场认知与机构级执行力,不可能在不动摇价格的情况下积累 10% 的供应量。

在 10 月 10 日暴跌后流动性充裕时期加大买入,尤其指向机构行为。他们深知高流动性允许频繁买入而不拉高价格。这种协调程度远超一般个人投资者能力范围。

同样值得注意的是,积累量恰好是 1 亿枚 LINK,正好占总量的十分之一。这显示其规模是经过有意设定,而非随机累积,反映出对该项目的长期战略意图。

积累 1 亿枚 LINK 不太可能仅出于投机目的。这预示着该代币未来可能有实际应用场景。该实体似乎正在为 Chainlink 支撑关键金融基础设施的未来做准备,并据此建立储备。

在该实体身份公开之前,不确定性依然存在。但单一实体可能为未来用途而积累 10% 的 LINK 供应量,这一事实本身具有显著看涨意味。

接下来会如何?

若买方是大型机构,后续影响可能非常积极。其他资管公司和基础设施提供商或许会争相建立自己的 LINK 储备,但想复制这种缓慢、隐秘的积累过程几乎不可能。后来者可能被迫高价抢购,从而显著推升价格。

同时,集中风险也不容忽视。控制 10% 的供应量意味着巨大影响力,在该实体意图不明的情况下,其未来动向仍是关键变数。

以下几点是明确的:

- 这场积累真实存在。

- 其策略高度精密。

- 涉及规模非同寻常。

无论这是大型机构的早期布局,或是其他情况,这都是 LINK 史上最值得关注的链上模式之一。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。