股票基金有什么异象和风险?股票基金受什么影响

股票基金有什么异象和风险?我们一起来看看。

一:股票基金有什么异象和风险

股票型基金是基金其中一种类型,听名字就知道它是主要投资股票的类型,既然是投资股票,那必然是会有风险的,那么股票型基金的风险有哪些呢,我们接着看下文。

股票型基金的风险有哪些?

1、政策风险:政策风险是指 *** 有关证券投资市场的政策发生重大变化或是有重要的举措、法规出台,引起市场的波动,从而给投资者带来的风险。

2、利率风险:利率风险是指市场利率的波动会导致证券市场价格和预期收益率的变动。利率直接影响着投资预期收益率和企业的融资成本和利润,从而影响到投资标的的价格。

3、经营风险:经营风险一方面是指被投资的上市公司的经营带来的风险,如财务风险,行业竞争风险,决策风险等;另一方面,是股票基金的投资经理带来的决策风险和操作风险。

4、经济周期风险:众所周知,经济运行具有周期性,各个行业及上市公司的盈利呈周期性变化,这种变化会影响经济的交易价格和预期收益净值。

5、购买力风险:购买力风险归根究底就是货币价值变动带来的影响。

当然以上这些是股票市场的风险,而投资者自身的操作所带来的风险包括以下这些:

1.频繁操作,把基金当作股票操作,由于基金的交易费用比股票多,存在只赚指数不赚钱的可能;

2.选择的基金投资风格不是大盘主流热点,这种基金涨的会比较慢,甚至会不涨。

总的来说,股票型基金的风险相对是比较大的,风险承受能力低的投资者要谨慎投资,以上就是全部内容了,希望对你有所帮助。

二:股票基金存在的意义

您好。

简单来说,是为了分散风险(注意,风险包括收益和损失两面),即“不要把鸡蛋放进一个篮子里”。

例如,中长期纯债基金,其投资组合中包括了企业债、中票、短融、金融债、国债等多个品种。

与之对的是,您申购国债、购买某公司债等,持有到期或卖出。

股票同理。欢迎补充和探讨。

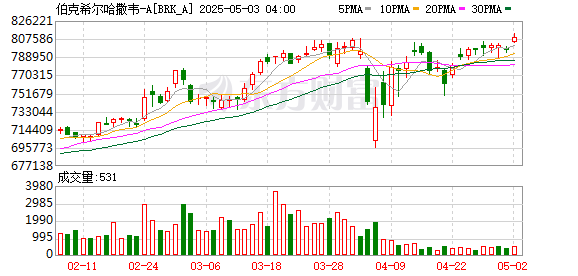

三:股票基金受什么影响

基金三季报现四大异象 偶然还是必然?

编者按:基金三季报披露接近尾声,投资者期待的一系列财务数据浮出水面。当人们还在叹息三季度基金利润及规模“双降”时,《证券日报》基金新闻部却发现了基金季报里的四大异象,孰不知有基金逆市赚钱,有基金净值规模在“增肥”,有基金仓位突然提升,有同门基金经理对后市预判蛮拧……此类异象,到底是偶然还是必然?

之一异象:90只基金三季度逆市盈利18亿元

银华基金“新五侠”曝光“亲债疏股”赚钱经

■本报

在三季度的证券市场,股指狂跌近三成,却有90只涉股基金出乎意料地赚到了钱,可谓基金三季报的之一异象。

《证券日报》基金新闻部及WIND资讯最新统计,截至昨日晚间截稿时止,共有694只主动管理型涉股基金(包括普通股票型、偏股混合型、平衡混合型、灵活配置型)披露三季报,合计实现利润-2480.38亿元,已披露三季报的主动管理型涉股基金中,有552只曾披露二季度财务指标,这些基金在第二季度实现利润1465.08亿元,但在第三季度却亏损2171.54亿元,利润环比下降248.22%。显然,三季度股市的暴跌,对主动管理型涉股基金的业绩形成了直接影响。

覆巢之下,却有完卵。

《证券日报》基金新闻部

“在三季度上证指数深跌28.63%的背景下,这些基金不但没有亏损还实现盈利,对持有人来说的确是件幸事。”北京一基金分析师对《证券日报》基金新闻部

具体来看,90只逆市赚钱的涉股基金涉及27家基金公司,合计实现利润18.38亿元。其中,易方达旗下7只基金入围,实现正收益的基金数量最多,合计实现利润0.65亿元;银华基金旗下5只基金入围,合计实现利润1.68亿元,盈利额居首。此外,天弘基金、泰达宏利基金旗下均有5只基金入围,合计实现利润分别为1.45亿元、0.62亿元。

银华基金旗下5只基金平均实现利润额为3354.93万元,这在三季度羸弱的证券市场中显得弥足珍贵。《证券日报》基金新闻部

“‘新五侠’能逆市正收益,有其必然原因,这5只基金全部是灵活配置混合型基金,极有可能对股票仓位控制得相当严格。”上述分析师对《证券日报》基金新闻部

果不其然,

众所周知,灵活配置混合型基金在产品文件中一般会有这样叙述:股票等权益类资产占基金资产的比例为0%至95%,或者:本基金投资于股票的比例占基金资产的0%至95%。《证券日报》基金新闻部

第二异象:21只基金净值规模不减反增

兴业全球“双将”凭超额收益赢得净申购

■本报

随着基金三季报的集中披露,基金资产净值规模也逐渐浮出水面。在三季度,到底谁变“胖”了,又是谁在“减肥”呢?《证券日报》基金新闻部

据《证券日报》基金新闻部及WIND资讯最新统计,可对比的552只主动管理型涉股基金(包括普通股票型、偏股混合型、平衡混合型、灵活配置型)三季度末资产净值规模为7018.79亿元,而在二季度末资产净值为14260.97亿元。也就是说,涉股基金在三季度的资产净值规模环比减半。期间,有531只占比96.2%的基金净值规模出现下降。换句话说,还有21只基金非但没有瘦身,还实现了净值规模的增长。

具体来看,21只净值规模“增肥”的基金中,有7只净值规模超过10亿元,其中2只为兴业全球旗下的基金。

兴全合润分级混合基金三季报披露,该基金净值规模由二季度末的18.79亿元增至三季度末的19.75亿元,增幅为5.14%。该基金三季度单位净值增长率为-12.73%,同期业绩比较基准收益率为-22.64%。“本基金在三季度对仓位和持仓进行一定调整,总体保持较低的仓位,整体配置趋向保守,在控制风险的前提下适度参与反弹。”该基金三季报分析称,在三季度前期继续减持已泡沫化的成长股,以规避系统性风险;在三季度中后期,市场逐步企稳,本基金较前期适度增加了仓位,阶段性增持了部分前期跌幅较大的互联网、农业等弹性品种,适度增加组合中弹性品种的权重,以期望组合能更好的分享市场反弹的收益。

正是9.91%的超额收益率,顿时为该基金带来了人气。

据三季报披露的数据,兴全合润分级混合基金三季度末基金份额总额为8.59亿份,与二季度末的7.07亿份相比净申购了1.52亿份,其中总申购份额3.48亿份,总赎回份额1.96亿份,申购含转换转入份额、配对转换转入份额,赎回含转换转出份额、配对转换转出份额。值得注意的是,7月7日,兴业全球基金运用固有资金申购该基金436.24万份。

兴全轻资产混合与兴全合润分级混合十分相似,该基金净值规模由二季度末的11.69亿元增至三季度末的12.15亿元,增幅为3.99%。该基金三季度单位净值增长率为-13.20%,超过基准业绩9.44个百分点。超额收益率令该基金三季度净申购9853.97万份,该基金同样在7月7日得到公司477.28万份的申购。

《证券日报》基金新闻部观察到,21只资产净值逆市“增肥”的基金中,有11只在三季度取得了超额收益率,引发投资者的申购。除较为典型的兴业全球基金外,浙商基金旗下的浙商聚潮产业成长、浙商聚潮新思维三季度超额收益率分别为14.24%、9.22%,净值规模分别增长53.60%、23.27%。

第三大异象:24只基金股票仓位升降逾50个百分点

前海开源4只基金仓位双向异动

■本报

在泥沙俱下的三季度股票市场,基金的仓位整体出现了大比例下降,其中有17只基金的仓位下降超过50个百分点。与此同时,却有7只基金仓位逆市提升超过50个百分点。在三季度,这17只基金的仓位突升突降,成为基金三季报的另一异象。

《证券日报》基金新闻部及WIND资讯最新统计,截至昨日晚间截稿时止,共有694只主动管理型涉股基金(包括普通股票型、偏股混合型、平衡混合型、灵活配置型)披露三季报,平均股票仓位为54.64%,而二季度末552只基金平均股票仓位为71.39%,整体下降16.75个百分点。值得注意的是,可比有552只基金中,有104只股票仓位环比有所提升,占比18.84%,其中7只基金仓位提升超过50个百分点;而在仓位下降的基金中,又有17只基金仓位猛降超过50个百分点。

从基金公司的角度看,17只仓位大幅异动的基金属于15家基金公司,尤以前海开源旗下基金数量最多,旗下4只基金入围。

WIND资讯数据显示,前海开源旗下10只主动管理型涉股基金中,有8只仓位下降,灵活配置型混合基金前海开源新经济股票仓位由二季度末的93.72%,降至三季度末的2.87%,下降了90.84个百分点;同样是灵活配置型混合基金的前海开源大安全核心、前海开源大海洋,三季度股票仓位分别为30.16%、13.64%,与二季度末相比分别下降62.83个百分点、79.07个百分点。而在仓位提升的2只基金中,普通股票型基金前海开源股息率100强仓位由二季度末的18.58%,提升至三季度末的90.57%,仓位提升了71.99个百分点。

前海开源股息率100强基金基金经理邱杰在三季报中表示,“但经过前期的大幅下跌之后,股票市场风险已经得到较大程度的释放,同时偏宽松的资金面对市场有一定的支撑作用,因此股票市场最危险的阶段已经过去。在无风险收益率持续下降、资金充裕、优质资产稀缺的背景下,我们认为以高股息率为代表的蓝筹股仍将受到市场的青睐,有望为投资者创造相对稳定的收益。”

“从三季报看,高股息率股的收益潜力成为邱杰快速增仓的主要动力。”北京一基金分析师对《证券日报》基金新闻部

第四大异象:配蓝筹股还是成长股 华夏同门基金经理投资现分歧

■本报见习

基金三季报在陆续的披露中,基金公司在官网及官方微博

在后市是否配置成长股,即使是“同门兄弟”也是出现了较大的分歧。《证券日报》基金新闻部根据华夏基金官方

数据显示,这2只基金均为偏股混合型基金,年内收益率分别为38.76%和20.38%,在三季度市场震荡时,2只基金收益率分别为-25.53%和-26.85%。

对于近期市场,华夏行业精选基金经理孙彬从5方面考虑认为,稳定并偏多。具体看来,目前为止,去杠杆过程几近结束;汇率市场稳定。经历前期大幅波动后,人民币汇率和交易量企稳,考虑到欧洲及日本持续实施宽松的货币政策,美国经济复苏疲弱,美联储加息幅度和频次预期降低;国家经济 *** 政策陆续出台。国内宏观经济数据较差,中央积极出台 *** 措施,资本市场或将逐步形成向好预期;无风险利率水平低。股市的短期赚钱效应消失后大量现金流出,同时一系列 *** 举措释放了新的流动性,结果全市场资金充裕,信用利差创新低;股市估值水平降低。目前主板估值水平处于历史估值中枢位,大盘跌至2850点时,部分蓝筹股市净率在1倍以下,中长期看已进入底部区域,在宏观经济不发生急剧恶化的条件下,蓝筹股下行风险有限。

与孙彬持有相反观点的华夏经典配置基金经理李铧汶认为,目前市场出现短期反弹,属于过激向下调整后的正常反应。由于前期机构投资者抛售创业板筹码,创业板是此轮反弹的主力。但短期来看,创业板已脱离参与基础,不建议跟风投资。中长期保持谨慎态度。站在当前时点,去杠杆已基本结束,牛市因素还需时间恢复。

对于后市的投资风险,孙彬认为,重点需要

在资产配置方面,李铧汶表示,由于契约规定股票仓位限定在45%-75%之间,而且个股持仓有一定限制,所以近期股票仓位偏低,操作幅度不大。后市操作上倾向于握紧筹码,等待中长期较大幅度投资机会的出现。投资风格上,不过度

四:基金股票还有啥风险比较大

看买什么基金,如果买定投基金,基本上没什么风险,入股是债券基金,风险很低,但股票型基金风险较大,主要是管理人风险。

基金买股票 股票有什么风险 它就有什么风险 只不过是 *** 理财 专人操作 风险大家承担了 自然而然就比纯粹的投资股票低了许多 但是预期收益也会少 风险与收益是相关的 至于想基金风险少,就买些操作灵活,仓位灵活,或者投资债券市场的基金

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。